Der folgende Beitrag erschien erstmals in der 14. Ausgabe des Finanzblogroll Magazins (Dezember 2021)

Depotabsicherung

An der Börse geht es rauf und runter. Oft moderat in relativ engen Kurskorridoren. Manchmal allerdings sorgen Korrekturen und Crashs innerhalb von wenigen Tagen für gewaltige Kursverluste. Kein Problem – solange man als Anleger die Nerven behält und nicht panisch auf den Verkaufsknopf drückt. Das geht heutzutage ja ziemlich schnell und unkompliziert. Viele Anleger machen sich erst im Laufe eines Crashs Gedanken über ihre eigene Risikotragfähigkeit, sowie den persönlichen Anlagehorizont. Zu spät.

Investoren, die nach der Finanzkrise 2007/2008 in den Aktienmarkt eingestiegen sind, haben praktisch nie einen echten Bärenmarkt erlebt. Zwar gab es Korrekturen im zweiten Halbjahr 2015 und 2018, sowie den Corona-Crash Anfang 2020. Allerdings war letzterer schon nach einem Monat Geschichte und die Kurse zogen wieder kräftig an. Zudem ging man damals davon aus, dass die Pandemie eine temporäre Erscheinung sein würde. „Temporär“- das sind seitdem auch die Anleihekäufe der Zentralbanken.

Seit Monaten pumpt die amerikanische Federal Reserve 30 Milliarden US-Dollar ins System – jede Woche! An den Börsen jagt ein Allzeithoch das nächste. Lediglich unterbrochen von kurzen Inflation- und erneuten Corona-Ängsten. Dennoch kennen zumindest Blue Chips und Technologieaktien nur noch den Weg nach oben. Aber kann das ewig so weitergehen?

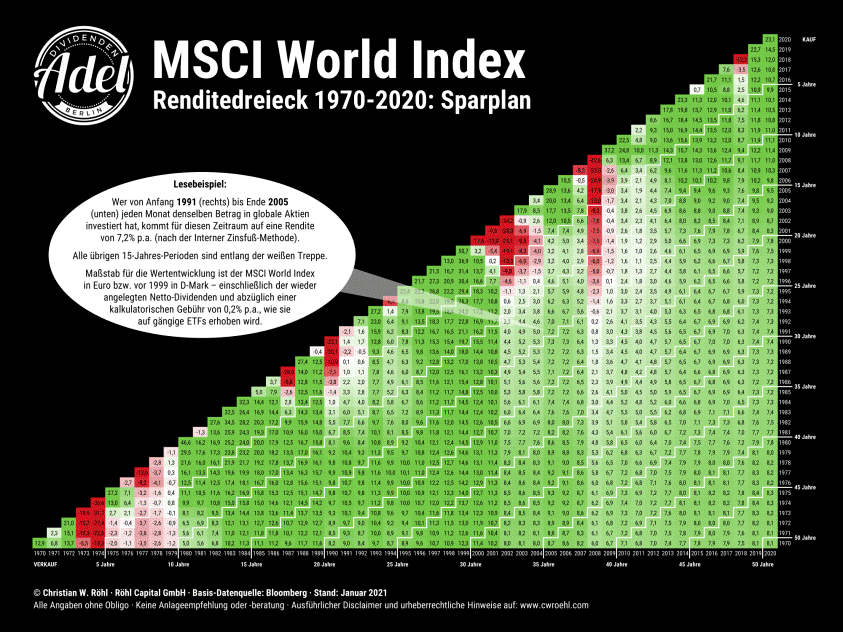

Nur damit keine Missverständnisse aufkommen: Die beste Depotabsicherung gegen fallende Kurse ist und bleibt ein langfristiger Anlagehorizont. Wer über 20 oder 30 Jahre ein Vermögen aufbauen möchte, braucht sich über kurzfristige Crashs eigentlich keine Sorge machen. Denn bekanntlich steigen die Kurse von Aktien und ETFs langfristig. In Zeiträumen von zehn Jahren hat man in der Vergangenheit bei den allermeisten Indizes keinen Verlust gemacht. Vorübergehend Kurseinbrüche konnte man einfach aussitzen.

Das Problem mit dem “eigentlich”

Bekanntlich sind die Fakten das eine und die Psychologie der Anlegerinnen das andere. Durch den Rückspiegel betrachtet ist die Börse deutlich geräuschärmer und nachvollziehbarer als in der Gegenwart. Ständige Nachrichten über konjunkturelle Sorgen, politische Einflüsse und nicht zuletzt die ausufernde Notenbankpolitik, sorgen regelmäßig für große Unruhen an den Märkten. Und für viele graue Haare bei einigen Anlegerinnen. Insofern ist der Gedanke über eine Depotabsicherung nachvollziehbar.

Aber eins ist auch klar: Der Rettungsanker für das Anlageportfolio kostet Geld. Und somit Rendite. Zwar kann man mit dem richtigen Timing auch Glück haben. Aber hier ist es so wie bei steigenden Kursen: Timing is a bitch. Langfristig und unter Betrachtung des Erwartungswertes, muss die Absicherung per se Geld kosten.

Der Mehrwert des Schutzes liegt in erster Linie in einem guten (oder besseren) Gefühl für den Anleger. Das sich vor allem Privatinvestoren mit ihrer Strategie wohl fühlen sollten, wird häufig als nicht-quantifizierbares Kriterium unterschätzt. Dabei hat genau das einen entscheidenden Einfluss darauf, wie lange und konsequent sie ihrer Strategie treu bleiben. Und dieser langfristige und möglichst passive Ansatz wiederum hat bekanntlich den größten Einfluss auf eine erfolgreiche Depotperformance.

Und ein ruhiger Schlaf ist sowieso nie verkehrt. 🙂

Im Folgenden betrachten wir gemeinsam vier Möglichkeiten, wie Anleger ihr Depot gegen Kursverluste absichern können.

1. Depotabsicherung mit Cash

Beginnen wir mit der einfachsten Form der Depotabsicherung. Wer einen Teil des investierbaren Vermögens nicht in Fonds oder Einzelaktien anlegt, „parkt“ dieses auf dem Verrechnungs-, einem Tagesgeld- oder einem Festgeldkonto. Im Falle eines Crashs lässt sich dadurch der temporäre Wertverlust (Dradwon) reduzieren.

Fälschlicherweise rechnen viele Anleger (und auch Finanzblogger) diese “stille Reserve” nicht in ihre eigene Jahresperformance ein. Dadurch kommen sie in guten Börsenjahren auf eine scheinbar höhere Rendite. Praktisch betrachtet ist dieser Vermögensanteil grundsätzlich für die langfristige Geldanlage vorgesehen und zählt somit auch zum gesamten Anlagedepot. Da dieses Geld nicht investiert ist, muss das Depot langfristig Performance einbüßen. Denn bekanntlich steigen Aktienmärkte auf lange Sicht.

Dennoch bietet das Vorhalten von Cash-Reserven eine einfache Möglichkeit für Privatanlegerinnen, die zu einer bestimmten Marktphase nicht voll investiert sein möchten. Wichtig ist allerdings, dass es sich auch dabei um eine langfristige Strategie handeln sollte. Das häufige Kaufen und Verkaufen einzelner Depotpositionen zur Anpassung der Cash-Reserve ist nicht sinnvoll.

Bei großen Depots im hohen sechsstelligen Bereich, sind zudem die Einlagensicherung, sowie mögliche Strafzinsen zu beachten. Denn auch die meisten Direktbanken haben schon Negativzinsen ab einem Guthaben von 50.000 Euro eingeführt. Betroffene Anleger müssen hier also das nicht-investierte Vermögen streuen oder auf alternative Rücklagespeicher, wie Tagesgeldkonten, beziehungsweise kurzfristige Festgeldangebote zurückgreifen.

2. Depotabsicherung mit Hebel-Zertifikaten

Zertifikate gehören zur Gruppe der Derivate. Ihr Preis ist von der Entwicklung des zugrundeliegenden Basiswertes abhängig. Dieser Basiswert können beispielweise Aktien, ein gesamter Index, aber auch Rohstoffe oder Währungen sein. Der Begriff Derivat stammt übrigens aus dem lateinischen “derivare” (=ableiten).

Rechtlich betrachtet, handelt es sich bei Zertifikaten um Schuldverschreibungen der herausgebenden Bank. Deshalb besteht auch ein sogenanntes Emittentenrisiko. Heißt: Bei Insolvenz des Herausgebers wäre das Kapital verloren. Dieser Fall tritt zwar sehr selten ein, hat aber im Fall der Fälle erhebliche Auswirkungen. Der bekannteste Fall der jüngsten Vergangenheit ist die Pleite der US-Investmentbank Lehman Brothers im Jahr 2008.

Zertifikate können entweder an der Börse oder direkt über den Anbieter gehandelt werden. Je nach Konzeption der Zertifika-te, profitieren sie von unterschiedlichen Marktentwicklungen. Ihr Wert steigt in Abhängigkeit von steigenden, fallenden oder stagnierenden Kursen des Basiswertes. Damit erlauben Zertifikate das Wetten auf bestimmte Kursentwicklungen.

Grundsätzlich sind den meisten Anlegerinnen Zertifikate nicht zu empfehlen. Bei der Depotabsicherung soll es um einen ein-fachen und nerven-schonenden Ansatz gehen, der hier nicht gegeben ist.

3. Depotabsicherung mit Short-ETFs

Wie ihre “große Schwester” handelt es sich bei Short-ETFs um börsengehandelte Indexfonds. Dies bedeutet, dass sie passiv und automatisiert einen definierten Index nachbilden. In diesem Fall allerdings spiegelverkehrt zu Long-ETFs. Ihr Kurs steigt, wenn der Index fällt und umgekehrt. Diese “inverse Replikation” gilt als Unterart der synthetischen Replikation mithilfe von Derivaten.

Da Short-ETFs ihren Index umgekehrt abbilden, wetten Anlegerinnen mit ihnen auf fallende Kurse. Somit zählen die Inversen ETFs zu den spekulativen und risikoreichen Produkten. Waren diese früher nur institutionellen Investoren vorbehalten, sind sie seit dem Jahr 2005 auch für Privatanleger zugänglich. Die Produktpalette reicht dabei von Länder-ETFs wie dem Dax, bis hin zu globalen Indizes wie beispielsweise dem MSCI World.

Für eine stärkere Absicherung werden Short-ETFs in der Regel noch gehebelt. Dadurch wird der Basiswert zweifach oder vielfach invers abgebildet.

Ein entscheidender Nachteil bei Short-ETFs ist die sogenannte Pfadabhängigkeit. Zwar profitieren Anleger mit einem Short-ETF überproportional, wenn der Ausgangswert (Long-ETF) kontinuierlich sinkt. Fällt der Kurs des Ausgangswertes – so wie an der Börse üblich – aber unter starken Schwankungen, dann erzielt der entsprechende Short-ETFs eine niedrigere Performance. Denn dieser bildet die prozentuale Indexabwicklung (invers) auf Tagesbasis ab. Eine genauere Erläuterung der Pfadabhängigkeit samt konkretem Berechnungsbeispiel hat extraETF zusammengefasst.

Grundsätzlich verursacht der Handel mit Short-ETFs erhebliche Risiken. Anleger spekulieren damit gegen den langfristigen Trend. Somit ist diese Form der Depotabsicherung nur für sehr erfahrene Privatinvestoren und für die kurzfristige Absicherung geeignet.

Aufgrund der Pfadabhängigkeit eignen sich Short-ETFs nicht für die mittel- bis langfristige Depotabsicherung. Dafür müssten Anlegerinnen ihre Positionen immer wieder auf den Ausgangswert zurücksetzen was wiederum einen hohen Zeitaufwand und zusätzliche Transaktionskosten zur Folge hätte.

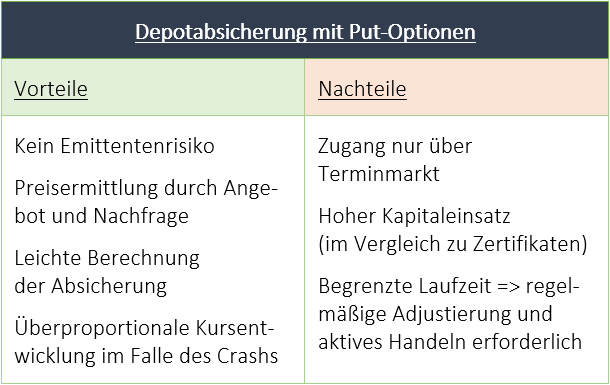

4. Depotabsicherung mit Put-Optionen

Als vierte Variante zur Absicherung des Portfolios bieten sich Put-Optionen an. Im Gegensatz zu Zertifikaten und Optionsscheinen werden diese am Terminmarkt gehandelt. Mit dem Kauf einer Option erhält der Besitzer das Recht (aber nicht die Pflicht) eine Aktie oder ein anderes Wertpapier zu einem späteren Zeitpunkt zu einem vorab vereinbarten Preis zu kaufen (Call-Option) oder zu verkaufen (Put-Option).

Ein Kontrakt enthält in der Regel 100 Anteile. Das heißt durch den Kauf einer Call-Option erwirbt der Käufer das Recht, 100 Aktien des zugrundeliegenden Basiswertes zum vereinbarten Preis zu kaufen. Die Laufzeiten von Optionen werden durch den Terminmarkt vorgegeben. Je länger die Laufzeit, desto höher allerdings auch der Preis einer Option. Der Verkäufer geht immerhin das Risiko ein, dass er irgendwann in diesem langen Zeitraum die Option bedienen muss. Dafür verlangt er eine höhere Prämie.

Ein wichtiger Aspekt bei Optionen sind die teilweise recht hohen Spreads. Um die Option mit Gewinn zu schließen, muss sich der Kurs des Basiswertes zumindest um einige Prozentpunkte in die gewünschte Richtung bewegen.

Während Stillhaltergeschäfte bei Privatanlegern mittlerweile gut bekannt sind, werden Put-Optionen zur Depotabsicherung selten genutzt.

Aufgrund des erforderlichen Kapitaleinsatzes eignen sich Put-Optionen vor allem für mittlere und große Depotvolumen.

Fazit: Wie sollten Privatanleger ihr Depot nun absichern?

Eines ist klar: Jede Form der Depotabsicherung kostet Geld und Rendite. Der Erwartungswert ist grundsätzlich negativ. Nur mit dem richtigen Timing können Put-Optionen oder Zertifikate die Performance signifikant steigern.

Dennoch gibt es Anleger, die auf kurzfristige Sicht Angst vor fallenden Kursen haben. Diese können überlegen, wie sie ihre persönliche Risikotoleranz im Depot abbilden können. Aber statt auf teure Absicherungsprodukte zu setzen, die primär für institutionelle Anleger konzipiert sind, sollten sie einfache Mittel nutzen. Dazu zählt in erster Linie die Reduzierung der Aktienquote. Der risikoarme Anteil kann über Anleihen-ETFs oder Tages-, sowie Festgeldkonten erfolgen.