An der Börse ist es wie beim Poker oder bei Fußballwetten. Es gibt immer ein paar selbsternannte Experten die mit todsicheren Strategien und vermeintlich überdurchschnittlichen Gewinnen prahlen. Gerade der Börsenhype der letzten Monate hat die deutsche Aktienkultur befeuert und viele neue Anleger (und gleichzeitig “Experten”) an die Märkte gespült. Anlagestrategie

Auch unter den Blogs im Finanzblogroll finden sich einige aktive Privatinvestoren, die ihre Leser mit Aktienanalysen erfreuen, sowie über aktuelle Käufen und Dividendenentwicklungen informieren. Ich versuche aber stets darauf zu achten, dass die Analysen fundiert sind, keine Pennystocks empfohlen werden und bestenfalls sogar eine nachvollziehbare Performance-Entwicklung aufgezeigt wird.

Meine ersten Schritte an der Börse

Nun aber zu meiner Strategie.

Meine ersten Aktien kaufte ich am 10. Juni 2013. Es waren 5 Stück der C.A.T. OIL AG zu einem Kurs von 11,29 Euro. Heute heißt das Unternehmen Petro Welt Technologies AG und notiert bei 2,60 Euro (wobei ich nicht weiß, ob es Aktiensplits/Reverse-Splits gegeben hat).

Orderkosten für den Kauf: 9,95 Euro! Ganz schön blöd, was?!

Es folgten weitere „Ich-werde-schnell-reich“-Transaktionen mit den Aktien von LUPAKA GOLD, Adler Modemärkte und 4 SC. Keine Ahnung was Letztere machen oder herstellen.

Nach ein paar Wochen kaufte ich dann Roche Holding, Cap Gemini und Henkel. Das klingt schon bodenständiger. Allerdings habe ich die Aktien nicht lange gehalten und bei niedrigen Gewinnen sofort verkauft.

Letztendlich habe ich glücklicherweise kein Geld verloren. Allerdings während einer sehr guten Börsenphase auch keine Rendite erwirtschaftet. Ich bin als ahnungsloser Privatanleger umhergeirrt und habe den Brokern und Börsen einfache Umsätze beschert. Anlagestrategie

Nach ein paar Monaten und einige Finanzwesir-Beiträge später war ich schlauer. Seitdem investiere ich einen gewissen Teil der Sparsumme langfristig in börsengehandelte Indexfonds (ETFs). Durch ein bisschen „Hin-und-Her“ (weniger Verwaltungsgebühren hier, etwas mehr China-Anteil dort) habe ich aber leider immer wieder Rendite eingebüßt.

Parallel zu den ETF-Anlagen habe ich auch regelmäßig in Aktien investiert. Allerdings vor allem in stabile und (mit Blick auf die Vergangenheit) wachstumsträchtige Geschäftsmodelle. Ehrlicherweise habe ich aber immer noch zu viel gehandelt und Gewinne viel zu früh „mitgenommen“. Ein typischer Anlegerfehler, der neben den Transaktionsgebühren die meiste Rendite kostet.

Daher habe ich mir Ende des letzten Jahres nochmal die Zeit genommen, um über meine Anlagestrategie nachzudenken.

Meine Anlagestrategie – Die Rahmenbindungen

Ich habe drei Punkte gefunden, die meine Kenntnisse, meine Interessen und meine Ziele bei der Geldanlage am Aktienmarkt beschreiben.

1. Ich bin ein Privatanleger mit fortgeschrittenen Kenntnissen.

Über den Finanzblogroll finde ich täglich viele neue Aktienanalysen. Egal ob auf Blogs, in Podcasts oder auf YouTube – ich habe sehr viele Stunden (eher Wochen) damit verbracht. Auch selbst habe ich viele Geschäftsberichte gelesen, Kennzahlen analysiert und Excel-Tabellen gewälzt. Ich kenne viele verschiedene Unternehmen. Auch die Mechanismen an der Börse sind mir bekannt – egal ob technisch, fundamental oder psychisch. Insgesamt habe ich ein fundiertes Wissen über Aktien, Steuern, den Optionshandel und Geldanlage im Allgemeinen aufgebaut.

2. Ich interessiere mich für die Wirtschaft und unterschiedliche Geschäftsmodelle

Ich finde es spannend, wenn neue Unternehmen wie Peloton, Anta Sports oder ZScaler ihren Markt aufmischen und stetig wachsen. Auch die globalen Zusammenhänge von Logistik, Industrie und Technologie interessieren mich. China und Indien sind spannende Wachstumsmärkte. Daher ist die Beschäftigung mit Unternehmen, Geschäftsmodellen und Kennzahlen für mich eher Hobby als Arbeit.

3. Die durchschnittliche Marktrendite reicht mir

Ich beschäftige mich mehr mit Aktienanalysen als so manch anderer Privatanleger. Trotzdem glaube ich nicht daran, dass ich langfristig eine höhere Rendite erzielen kann als der gesamte Aktienmarkt. Eine langfristige Outperformance ist nur durch höhere Risiken möglich. Darauf möchte ich verzichten. Altersvorsorge ist schließlich kein Lotto.

Tja, die Sache scheint klar wie Kloßbrühe: Auf in Aktien und ein breit diversifiziertes Portfolio!

Meine ausgeklügelte Anlagestrategie

Bis vor wenigen Wochen verteilte sich mein Depot etwa zu fünfzig Prozent auf Einzelaktien und zur anderen Hälfte auf den Vanguard FTSE All-World-World ETF. Das entsprach so ziemlich der Strategie, die aufgrund der drei oven beschriebenen Rahmenbedingungen auf mich passte.

Trotzdem war ich irgendwie nicht zufrieden. Anlagestrategie

Daher überlegte ich mir drei alternative Anlagestrategien:

A) „Weiter wie bisher“ => 50% ETFs, 50% Einzelaktien. ETFs laufen lassen per Sparplan. Einzelaktien nachkaufen, sobald Geld da ist.

B) „Einzelaktien per Sparplan“ => 50% ETFs, 50% Einzelaktien. ETFs laufen lassen per Sparplan. Sparpläne auch für Einzelaktien einrichten.

C) „Einzelaktien klassifiziert“ => 40% ETFs, 40% Dividendenaktien, 20% Wachstumsaktien. ETFs laufen lassen per Sparplan. Einzelaktien aufteilen in Dividenden- und Wachstumswerte.

Wochenlang habe ich über die richtige Strategie nachgedacht. Blogbeiträge gelesen und YouTube-Videos zu Anlagestrategien geschaut. Und Excel-Tabellen erstellt.

Woher die Daten nehmen? Aktienfinder, Gurufocus oder doch Onvista?

Welche Aktien sollen es sein? Qualität oder Wachstum? China oder Europa? Zehn Prozent für Zykliker oder fünfzehn Prozent für Finanzwesen?

Wie soll ich die Aktien kaufen? Einmalkäufe oder doch lieber per Sparplan? Welche Aktien gibt es überhaupt per Sparplan? Und brauche ich dann mehrere Broker?

Anfang/ Mitte Februar 2021 war meine neue Strategie dann endlich fertig.

Ich präsentiere: Meine ausgeklügelte Anlagestrategie

Ich habe mich für den Verkauf aller Einzelaktien entschieden. Ab sofort investiere ich per Sparplan 100 Prozent der monatlichen Sparsumme in den Vanguard FTSE All-World ETF (ISIN: IE00B3RBWM25).

Und das aus zwei Grundsatzentscheidungen:

1. Ich weiß, dass ich nichts weiß

…sagte einst Sokrates (griechischer Nationalspieler, der unter anderem bei Werder Bremen und Borussia Dortmund kickte).

Und Recht hatte er, der alte Hellene. Warum soll ich mir einbilden, Aktien besser oder zumindest gleich gut auszuwählen wie erfahrene und renditegeile Fondsmanager? Wird Facebook langfristig überleben? Keine Ahnung. Wird Disney+ erfolgreicher als Netflix? Keine Ahnung. Brauchen wir in zwanzig Jahren doch noch Öl? Keine Ahnung.

2. Zeit ist Geld

Die ganzen Stunden und Tage der Überlegungen führten mich letztendlich zur Erkenntnis, dass ich mit meiner Zeit Besseres anfangen kann. Natürlich ist es auch interessant sich mit diesen Fragen und konkreten Unternehme zu beschäftigen. Aber was ist am Ende aller Tage dann der Mehrwert? Sollte man die Tage auf Erden nicht genießen? Oder in den Worten des römischen Dichters Horaz: Carpe diem! Es gibt so viele lustige, lehrreiche und unterhaltsame Dinge im Leben. Ich möchte meine Zeit sinnvoller verbringen als mit der Auswahl nach der richtigen Aktie.

Mit der Geldanlage in einen Indexfonds profitiere ich von der wachsenden Wirtschaft, zukünftigen Technologien, aber auch davon, dass bald wieder scharenweise Deutsche im Flieger nach Malle sitzen und literweise Heineken saufen.

Warum FTSE All-World und nicht MSCI World?

Der MSCI World beinhaltet bekanntlich „nur“ die westlichen Industrienationen – also beispielweise nicht China. Daher ist die übliche Empfehlung auch eine 70/30-Gewichtung aus MSCI World und MSCI Emerging Markets. Kann man machen. Mir persönlich reicht ein ETF aus. Außerdem ist Vanguard immer noch unschlagbar was die Kosten betrifft: 0,22 Prozent TER p.a. – und das für einen ausschüttenden ETF.

Ich habe bisher keine Erfahrung mit der seit Januar 2019 eingeführten Vorabpauschale für thesaurierende ETFs. Und habe auch keine Lust mich damit zu beschäftigen. Hat jemand von euch Erfahrungen damit?

Und woher kommt jetzt die Outperformance?

Meine Tochter hat vor zwei Jahren zu Weihnachten eine Zauberkugel geschenkt bekommen. Die habe ich befragt, wann ich meine Einzelaktien verkaufen soll. Und was soll ich sagen: Ich hätte es nicht besser treffen können. Ich habe alle Positionen zu einem ziemlich guten Zeitpunkt verkauft.

Trotz Transaktionskosten (1 Euro pro verkaufte Position bei Trade Republic) komme ich somit auf einen kleinen Vorsprung gegenüber dem Index. Nun gilt es nur noch, den noch offenen Betrag auf dem Verrechnungskonto in den Markt zu kippen.

(Das ist natürlich nur ein kleiner und kurzfristiger Effekt. Ich hoffe du verstehst die Ironie.)

Fazit

Geldanlage kann einfach sein. Ab sofort investiere ich nur noch per Autopilot. Wenn es die Zeit ergibt, werde ich weiterhin Aktienanalysen trotzdem gerne anschauen. Allerdings habe ich meine YouTube-Abos etwas aufgeräumt.

Und wenn mir eine Aktie besonders gut gefällt? Dann schaue ich in das Portfolio des Vanguard FTSE All-World ETF, welches ich mir heruntergeladen habe. Damit kann ich immer schauen, welchen relativen (und absoluten) Anteil des Unternehmens ich in meinem Depot habe. Und freue mich des Lebens.

Egal ob Rom oder Athen, Hauptsache zufrieden. Anlagestrategie

Gratuliere zu der Entscheidung. Hab ich vor gut 4 Jahren so auch getroffen. Meine Performance ist besser geworden. Ich war kein guter Stockpicker und ich konnte es auch nicht sein lassen zu handeln. Die Distanz zu einem unpersönlichen Fonds ist für mich viel besser geeignet.

Die Vorabpauschale bei Thesaurierer geht zum Jahresanfang gegen deinen Freibetrag. Kümmern muss man sich um überhaupt nichts. Bis die Teilfreistellung am Anfang des Jahres 801€ übersteigt braucht man, so glaube ich, ein Mio Vermögen in Thesaurierer. Was aber ebenfalls mit der damaligen Steuerreform kam war die Teilfreistellung. Die bringt richtig Geld!

Da muss ich mich mal schlau machen. Bisher bin ich ein Freund von Dividenden. Aber vielleicht lässt das ja auch nach 😉

Hey Felix

Mit deiner “ausgeklügelten” Anlagestrategie kann ich mich sehr gut anfreunden 😉 Ich habe einen sehr ähnlichen Prozess durchlaufen. Das Ergebnis ist fast das gleiche.

Letztendlich benötigt eine Aktienanalyse viel Zeit und Geduld. Sobald die Aktie im Depot ist, muss man ständig das Markt geschehen beobachten, News zum Unternehmen lesen und Quartalsberichte interpretieren. Ein sturer ETF Sparplan bzw. ETF-Anteile zu kaufen ist viel emotionsloser und zeitsparender. Als Minimalist spricht alles für einen einfachen Vanguard FTSE All-World.

Liebe Grüsse

Schweizer Minimalist

Was anderes von einem Minimalisten hätte mich auch enttäuscht 🙂

VG

Felix

Hi Felix,

Glückwunsch zur ausgeklügelten Anlagestrategie 🙂 auch bei mir Equity Vanguard FTSE all World aber thesaurierend und bei 75%.

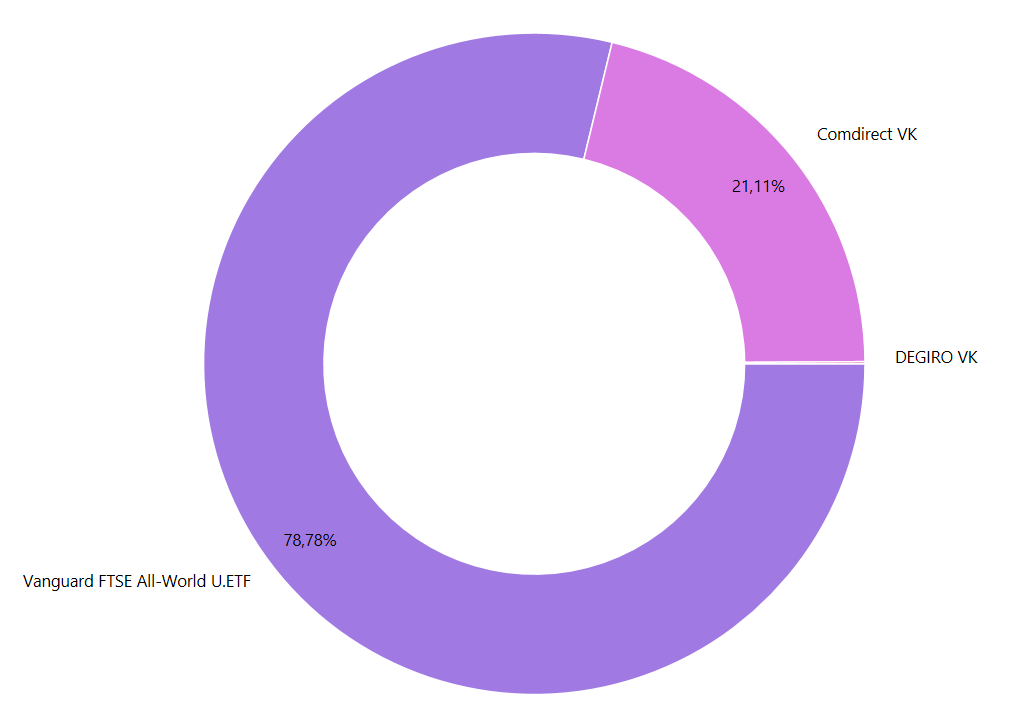

Comdirekt VK / Degiro VK Anleihen / Tagesgeld? Habe hier ebenfalls Bond Vanguard Global Aggregate Euro Hedged thesaurierend mit 25%.

https://backtest.curvo.eu/portfolio/retirement-porfolio–NoIgSgpgLglgThAthAdlABABQPZwGbYA2M2IANMKAJICiADHQEIDSArIwIoAqAHHeXQB0AdlYBdCiFoNGAcQAsw5gAlW8gYIBM4sWKA

Noch einfacher wäre ein Vanguard lifetime strategy 80/20!

Seit 2013 stur dabei und weniger ist definitiv mehr und heute wirklich einfach in 2013 teurer und auch komplizierter …

Andrea

Hi Andrea,

VK = Verrechnungskonten. Das Geld soll noch in den ETF fließen. Dafür müsste man sich aber einloggen 😉

Anleihen als Ergänzung finde ich gut. Allerdings habe ich einen langen Anlagezeitraum von >20 Jahren. Daher setze ich komplett auf Aktien. Später macht es aber sicherlich Sinn etwas Risiko rauszunehmen.

Vanguard LifeStrategy kann ich noch gar nicht. Sieht interessant aus! Sind allerdings noch sehr junge Produkt und entsprechend schwach kapitalisiert.

Für alle Interessierten: https://www.de.vanguard/professionell/unsere-leistungen/lifestrategy

VG

Felix

Felix,

alles klar! Als Privatus brauche ich die 25% Stabilität auch um nachzukaufen wie vor einem Jahr.

Vanguard Life time Strategy ist in der Tat neu auf dem Markt ein Hammerprodukt für mich werde mal ein Chip reinwerfen ansonsten Super Happy mit meinem 2 ETF’s bin da flexibler in der Allokation …

VG Andrea

@Felix,

Willkommen im Club. Jetzt bist du auch alt. Dein Testo-Spiegel ist so weit runter, dass EIN ETF genuegt.

Warum alte Maenner(zB ich) & Frauen(generell) lieber in ETFs anlegen und junge Maenner(zB Du bis vor kurzem?) nicht die Finger von Einzel-Aktien lassen koennen/wollen: oder das hormonell-gesteuerte Verlangen: “Recht-zu-haben”:

http://www.finews.ch/news/finanzplatz/27339-anlegen-maenner-frauen-testosteron

Jetzt ist der naechste wichtige Schritt, sich um deine Familie zu kuemmern, statt die gewonnene Zeit in andere Zocks/Dameleien zu versickern 😉 (mir gelingt es auch nur schlecht)

LG

Joerg

Ich bin nicht alt, ich bin retro! 😉

Die Familie kommt nicht zu kurz. Dafür habe ich mehr Zeit für den Schrebergarten.

(Da müsste ich mal wieder einen Blogbeitrag schreiben…)

Viele Grüße

Felix

Wow! Ziemlich ausgeklügelt! 🙂

Interessant, dass mittlerweile doch einige von Einzelaktien auf stumpfe ETFs umsteigen. Wie kommt der Trend?

Ich habe noch beides, allerdings in den letzten Jahren ziemliche Rohrkrepierer im Depot. Diese habe ich jetzt gegen “bessere” Performer ausgetauscht. Ich beobachte das noch mal ein bisschen ob sich die Einzelaktienperformance verbessert auf die Jahre gesehen. Bisher schnitten meine ausgewählten Aktien allerdings (deutlich) schlechter ab als ein Marktbreiter Index-ETF. Aber so entwickelt man sich halt immer weiter 🙂

Hallo Gurki,

den Trend sehe ich leider noch nicht. Aktuell wirkt es für mich eher so, als ob vor allem neue/junge Privatanleger die Börse als Unterhaltungsmedium nutzen. Bleibt zu hoffen, dass möglichst viele von ihnen langfristig dabei bleiben. Egal ob mit Einzelaktien oder ETFs.

Warum bist du nicht auf einen ETF umgestiegen, obwohl deine Aktien “deutlich schlechter” abschneiden als ein Index-ETF?

Viele Grüße

Felix

Ich hab 70% ETFs und 30% Einzelaktien. Natürlich erhoffe ich mir mit meiner jetzigen Umstrukturierung mehr Performance. Wenn es noch immer nicht klappt, werde ich wohl komplett auf ETFs setzen. Aber der Großteil sind ja sowieso schon ETFs.

Man (ich) hat eben doch irgendwie den Traum eine richtige Kursrakete zu erwischen. BYD ist zum Beispiel so ein Fall. Jahrelang eine Krücke (darum eben u.a. auch die schlechte Performance) und bei dem ersten größeren Anstieg mit Gewinn verkauft. Dann sackte sie wieder ab und jetzt steht sie dort wo sie steht. Hätte ich mal behalten 😉

Und so schaut es eben auch mit den jetzigen vorhandenen Aktien aus. Dann verkaufe ich und dann gehts ab. Wäre blöd 🙂